Отчет был подготовлен на основе информации, полученной как от самих виртуальных операторов, так и из открытых источников. Аналитики J&P признали, что знаменитый приказ Минкомсвязи №116 от 29 декабря 2008 года, установивший требования к оказанию услуг мобильной связи в рамках бизнес-модели MVNO, сыграл положительную роль в развитии этого рыночного сегмента. За последние 6—8 месяцев в стране стартовали несколько амбициозных MVNO-проектов, которые по динамике подключений опережают все действовавшие ранее виртуальные мобильные сети.

Отчет был подготовлен на основе информации, полученной как от самих виртуальных операторов, так и из открытых источников. Аналитики J&P признали, что знаменитый приказ Минкомсвязи №116 от 29 декабря 2008 года, установивший требования к оказанию услуг мобильной связи в рамках бизнес-модели MVNO, сыграл положительную роль в развитии этого рыночного сегмента. За последние 6—8 месяцев в стране стартовали несколько амбициозных MVNO-проектов, которые по динамике подключений опережают все действовавшие ранее виртуальные мобильные сети.

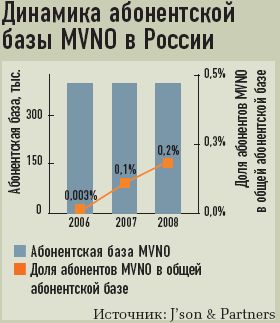

По прогнозам авторов исследования, к 2012 году доля абонентов MVNO в совокупной абонентской базе отечественных сотовых компаний достигнет 2,3%, тогда как к концу прошлого года она составляла всего 0,2%.

Первые эксперименты

Как следует из приведенных данных, независимые эксперты рисуют будущее зарождающегося рынка в радужных тонах. В пользу оптимистичного взгляда, действительно, имеется ряд серьезных аргументов. Например, у лагеря мобильных «виртуалов» были неплохие стартовые условия, ведь, по сути, бизнес MVNO ведет в России свою историю с 1999 года, когда «ВымпелКом» передал свою сеть стандарта DAMPS в пользование «Корбине Телеком». В середине 2000-х годов одна за другой стали появляться компании, предлагавшие на базе собственных SIM-карт дешевый роуминг или гибкую переадресацию звонков между мобильной и фиксированной сетями, обеспечивавшую снижение общих расходов на связь. К концу 2008 года совокупная абонентская база виртуальных мобильных операторов насчитывала уже 330 тыс. пользователей, хотя участники рынка мобильной связи не прикладывали особых усилий к развитию соответствующей деятельности.

Лидерами среди так называемых экспериментальных MVNO-проектов (компаний, работавших по модели MVNO без лицензий), по версии J&P, оказались «Алло Инкогнито», Matrix и Corpolink. Немного отстал от них «Гарс Телеком», а в откровенные аутсайдеры эксперты J&P записали проекты Baza, «Евросеть», «Ё» и «Альтернатива». Примечательно, что в исследовании рынка не нашлось места «Народному мобильному телефону» — компании, с которой в России началась современная эпоха виртуальной мобильной связи. Этот оператор был зарегистрирован еще в 2005 году, а в мае 2009 года получил первую лицензию Роскомнадзора на работу в качестве MVNO на территории Москвы, Подмосковья и еще 15 субъектов РФ. «Народный мобильный телефон» давно утверждает, что планирует использовать сети двух стандартов, IMT-MC-2000 («Скай Линк») и GSM (СМАРТС), но к коммерческой деятельности до сих пор не приступил.

Экспертные заключения агентства ComNews Research выглядят несколько иначе. Согласно его оценкам, в конце прошлого года лидерство на рынке MVNO удерживал Matrix с 75 тыс. активных абонентов. Он почти вдвое опережал ближайшего преследователя, «КантриКом». Впрочем, спорить о том, чьи данные восьмимесячной давности более достоверны, уже не имеет смысла. На небосклоне зажглись новые звезды — ориентированные на массовый сектор «А-мобайл» и «Просто для общения», которые по своим достижениям уже затмили старых участников рынка виртуальной мобильной связи.

Новые звезды

«А-мобайл» — совместное детище МТС и французской сети гипермаркетов «Ашан». С апреля этот проект действует на всей территории страны, куда дотянулся «Ашан». Пресс-секретарь МТС Ирина Осадчая подчеркнула, что реализация проекта «А-мобайл» соответствует ожиданиям сотового оператора. Абонентских комплектов в розничной сети «Ашан» продается в несколько раз больше, чем в обычном салоне сотовой связи, а активность абонентов составляет 100%. Другими словами, каждый подключившийся по тарифу «А-мобайл» абонент остается на этом тарифе, пополняя ряды пользователей сети МТС. До конца текущего года в МТС планируют подключить около 100 тыс. абонентов «А-мобайл» — при том, что переход с других тарифных планов на данный тариф не предусмотрен. К слову, в J&P еще в мае подсчитали, что совместным предложением МТС и «Ашана» воспользовались свыше

70 тыс. человек.

Еще стремительнее набирает абонентскую базу MVNO-проект, развернутый в базовой сети «МегаФона» под маркой «Просто для общения». Количество подписчиков к концу мая 2009 года перевалило за 100 тыс., а продвижению бренда способствовала активная рекламная кампания на ТВ и наружных носителях. До конца 2010 года создатели проекта надеются привлечь 1 млн абонентов, а в долгосрочной перспективе — 5% всех пользователей мобильной связи в московском регионе. Суммарные инвестиции в бизнес этого MVNO, включая расходы на рекламу, составили 200 млн руб.

Отличительными чертами предложений, действующих в рамках обоих проектов MVNO, являются предельно низкая стоимость разговоров между подписчиками этого тарифного плана и конкурентоспособная цена на звонки за пределы группы. В ТП «Просто для общения» цена 1 мин разговора и передачи одного SMS-сообщения внутри группы составляет 5 коп. Вызовы на любые фиксированные и мобильные номера операторов московского региона обойдутся в более привычные 2,5 руб. за минуту.

Если во время запуска проекта такие расценки можно было назвать революционными, то затем их почти догнал вездесущий «Билайн», запустив молодежный ТП «Монстр общения». Правда, по этому тарифу стоимость первой минуты звонков внутри группы составляет 2,5 руб., зато со второй минуты цена разговоров с внешними абонентами падает до 1,5 руб. В другом ТП «Билайна», адресованном уже бизнес-пользователям («Коллеги»), звонки между оформленными по одному корпоративному договору телефонами обойдутся в 13 коп. за минуту. Можно предположить: если пойдет речь об обслуживании какой-либо очень крупной корпорации с сотней тысяч пользователей внутри одного региона, то она сумеет добиться от оператора и заметно меньших расценок на услуги связи. Видимо, и 5 коп. за минуту в этом случае — не предел.

Параметры ТП «А-Мобайл» по сей день остаются непревзойденными. Первые 15 мин разговора внутри группы пользователей этого тарифа — бесплатные; начиная с 16-й минуты абонент платит 90 коп. за минуту. Средняя стоимость звонков на телефоны всех сотовых операторов московского региона — 3 руб. в минуту. Пресс-служба МТС не раскрывает ARPU своих проектов MVNO, но признает, что сотрудничество с «Ашаном» означает, прежде всего, новый канал продаж. После разрыва отношений с «Евросетью», крупнейшим сотовым ритейлером России, МТС нужно было как-то закрыть образовавшуюся брешь. Сеть гипермаркетов «Ашан» с ее огромным потоком платежеспособных покупателей хорошо справляется с этой задачей.

«Партнерский бизнес с «Ашаном» можно назвать эталонным проектом, воплотившим модель «ритейловый MVNO», — заключает Ирина Осадчая. — Наш опыт показывает, что проект становится успешным, если в нем реализуется продуманное «нишевое» предложение, отвечающее потребностям целевой аудитории. В случае с «А-мобайлом» это — тарифный план, ориентированный на людей со средним достатком, которые выбирают качество по «народным» ценам».

Столь высокой оценке MVNO-проекта, видимо, можно доверять. МТС, в прошлом главный противник идеи предоставления ресурсов собственной сети «виртуалам», теперь активно тиражирует позитивный опыт сотрудничества с ритейловыми компаниями. В прессу просочились сведения о том, что оператор фактически договорился о запуске схожего проекта, совместного с торговым холдингом X5, куда пришел работать топ-менеджером бывший вице-президент МТС и один из создателей европейского MVNO Effortel Михаил Сусов. Кроме того, в продуктовой сети «Ассорти» на территории Республики Коми проводятся подключения к сети МТС по тарифу «Эконом».

Поменялись местами

На этом перечень «историй успеха», героями которых являются отечественные MVNO, обрывается. Взять хотя бы ту же компанию Effortel. Она пришла в Россию, понадеявшись стать лидером в сегменте виртуальной мобильной связи, потом резко переориентировалась на бизнес-модель универсального оператора связи, а в последнее время вообще затерялась в водоворотах рынка.

Незавидная участь постигла и MVNO-проект компании «Евросеть», который еще упоминался в июньском отчете J’son&Partners. Розничная сеть салонов связи приступила к работе в качестве виртуального оператора в сетях СМАРТС в 2007 году и намеревалась стать первым общенациональным MVNO. Однако за год «Евросеть» продала лишь около 9,5 тыс. SIM-карт с собственным логотипом и была вынуждена свернуть свою деятельность. Новое руководство компании, 49,9% акций которой куплены «ВымпелКомом», не планирует возвращаться к идее MVNO, поскольку не видит в ней ясной схемы извлечения доходов.

Понятно, что нынешнее отношение «Евросети» к развитию MVNO-проектов продиктовано позицией ее главного акционера. Пресс-секретарь «Билайна» Ксения Корнеева прокомментировала ее следующим образом: «Процесс выдачи лицензий MVNO идет полным ходом, и получившие их компании находятся в активном поиске приемлемых бизнес-моделей. Мы проводим предварительные консультации с вновь появившимися лицензиатами и с интересом ждем завершения законотворческого процесса в этой области. Также мы внимательно следим за действиями игроков рынка и анализируем возможные бизнес-модели, которые могут сделать MVNO-проекты экономически эффективными».

Но самой неожиданной оказалась официальная позиция «МегаФона», в сети которого все экспериментальные MVNO-проекты чувствовали себя наиболее уютно. Глава пресс-службы компании Татьяна Зверева отметила, что тема MVNO — интересная, но сказать об этом практически нечего. После выхода регламентирующих документов Минкомсвязи все игроки ищут «гениальную идею», которая привлечет абонента. Судя по риторике представителя «МегаФона», ничего гениального изобрести не удается. «Абонентская база действующих в сети «МегаФона» MVNO не настолько велика, чтобы о ней можно было говорить», — добавила Зверева.

Словом, на российском рынке услуг виртуальной мобильной связи за последний год все перевернулось с ног на голову: апологеты и противники этого движения поменялись местами. Давать какие-то прогнозы в сложившейся ситуации — дело неблагодарное. И все же аналитики предвидят скорый взрыв. Позитивные ожидания подкрепляет мнение Антона Кондратова, руководителя департамента по работе с дилерами и партнерами «Скай Линка». Он сообщил, что оператор прорабатывает вопросы сотрудничества с несколькими потенциальными MVNO. «Нас, безусловно, интересуют перспективы увеличения выручки и количества абонентов в рамках совместных MVNO-проектов, — подчеркнул Кондратов. — Мы открыты для интересных предложений и готовы работать по модели MVNO как на всей территории обслуживания «Скай Линка», так и в отдельных регионах, в CDMA- и в GSM-сетях. В трехлетней перспективе мы готовы предоставить MVNO не менее 20% емкости базовой сети».

Недавно стало известно, что «Скай Линк» занялся реализацией партнерской программы развития сети в регионах. Когда руководители компании сообщали об этой инициативе, они не называли аббревиатуру MVNO, хотя предлагаемая схема сотрудничества очень напоминает классическую модель взаимодействия виртуального и хост-оператора. Кондратов объясняет: продажа и продвижение услуг мобильной связи под другим брендом удобны оператору базовой сети тем, что эти процессы берет на себя партнер, зачастую располагающий собственной клиентской базой. Такое разделение полномочий позволяет оператору выходить на новые целевые рынки и задействовать дополнительные каналы продаж, не повышая затрат на привлечение клиентов. Что же касается допустимых моделей взаимодействия MVNO и базового оператора, регулирующие документы Минкомсвязи пока описывают их весьма либерально. Однако участники рынка предупреждают: процесс утряски законодательной базы продолжается. То ли еще будет!